Zakelijk of privé investeren in crypto: wat zijn de fiscale verschillen?

Steeds meer mensen investeren een deel van hun vermogen in Bitcoin of andere digitale assets. Daarbij ontstaat vaak dezelfde vraag: hoe verschilt de belastingheffing als je crypto privé aanhoudt of via een BV belegt?

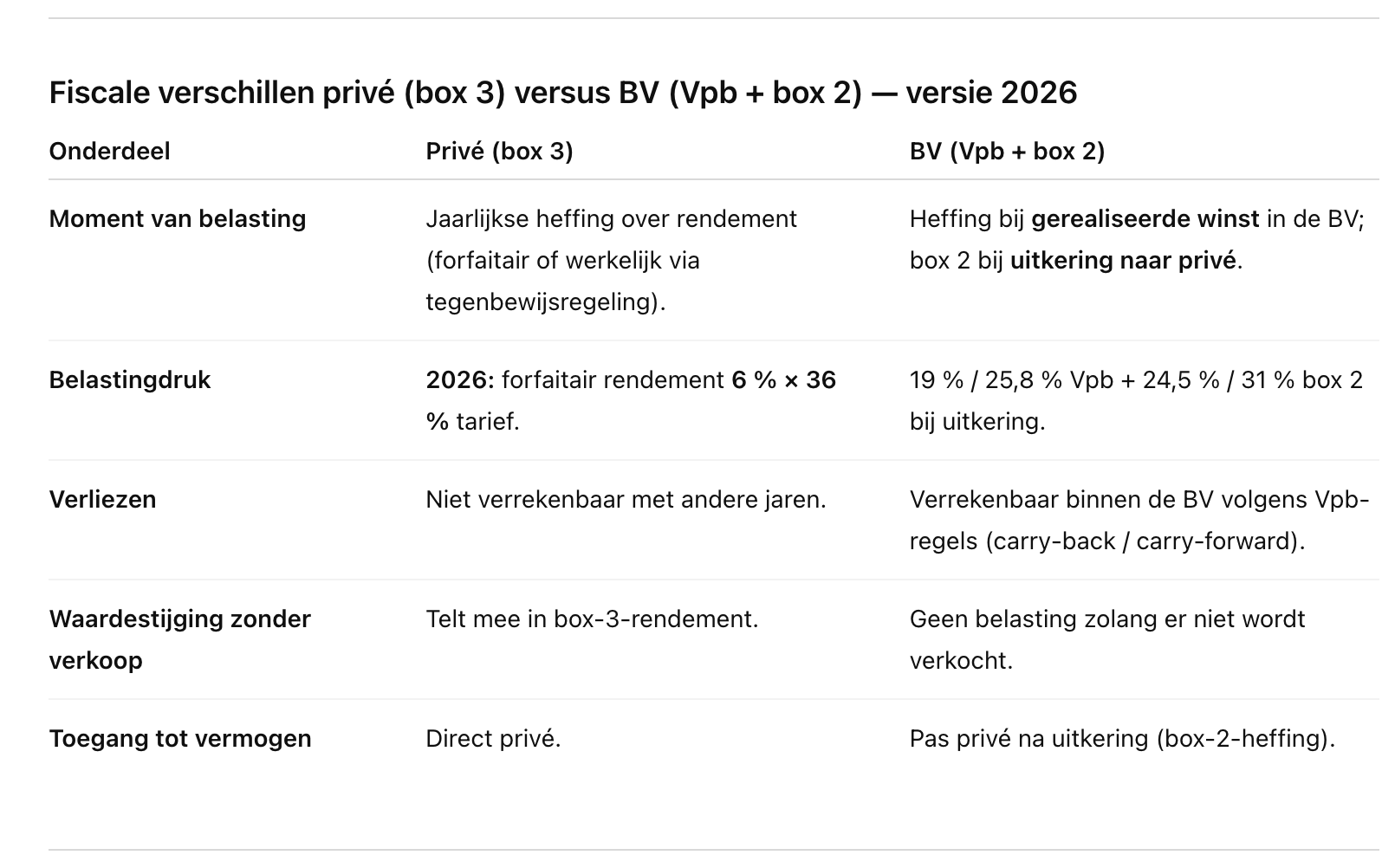

Dat onderscheid is belangrijk. In box 3 betaal je jaarlijks belasting over het (forfaitaire of werkelijke) rendement op je vermogen. In een BV ben je pas belasting verschuldigd wanneer er winst wordt gerealiseerd of uitgekeerd. Dat verschil in timing en tarief kan invloed hebben op je uiteindelijke rendement.

In dit artikel lees je hoe beide routes fiscaal werken, welke regels gelden in 2026 en waar je op moet letten bij het bepalen van de juiste structuur. Het doel is om inzicht te geven in de fiscale verschillen tussen privé en zakelijk beleggen in crypto, zodat je beter begrijpt hoe de belastingheffing in beide gevallen is opgebouwd.

1. Wat is het verschil tussen privé en zakelijk investeren?

Het belangrijkste verschil tussen privé en zakelijk investeren ligt in de manier waarop belasting wordt geheven.

Wie privé belegt, valt in box 3, waar jaarlijks belasting wordt betaald over het vermogen.

Wie via een BV investeert, krijgt te maken met de vennootschapsbelasting (Vpb) en eventueel box 2, waarbij pas belasting verschuldigd is wanneer winst wordt gerealiseerd of uitgekeerd.

Hieronder staan beide situaties kort toegelicht.

Privé investeren – box 3: sparen en beleggen

Houd je als particulier crypto aan, dan valt dit in box 3 van de inkomstenbelasting. In box 3 betaal je belasting over je vermogen, zoals spaargeld, beleggingen en een tweede woning.

Het vermogen in box 3 wordt ingedeeld in drie categorieën:

- banktegoeden (spaargeld, deposito’s, contant geld)

- overige bezittingen (alle bezittingen die geen ‘banktegoeden’ zijn dus ook crypto)

- en schulden

De Belastingdienst rekent met een fictief rendement, tenzij het werkelijke rendement aantoonbaar lager is (de zogeheten tegenbewijsregeling) (Zie ook deze blog: Crypto crash van 2022 wordt nu een meevaller: Grote kans op belastingteruggaaf)

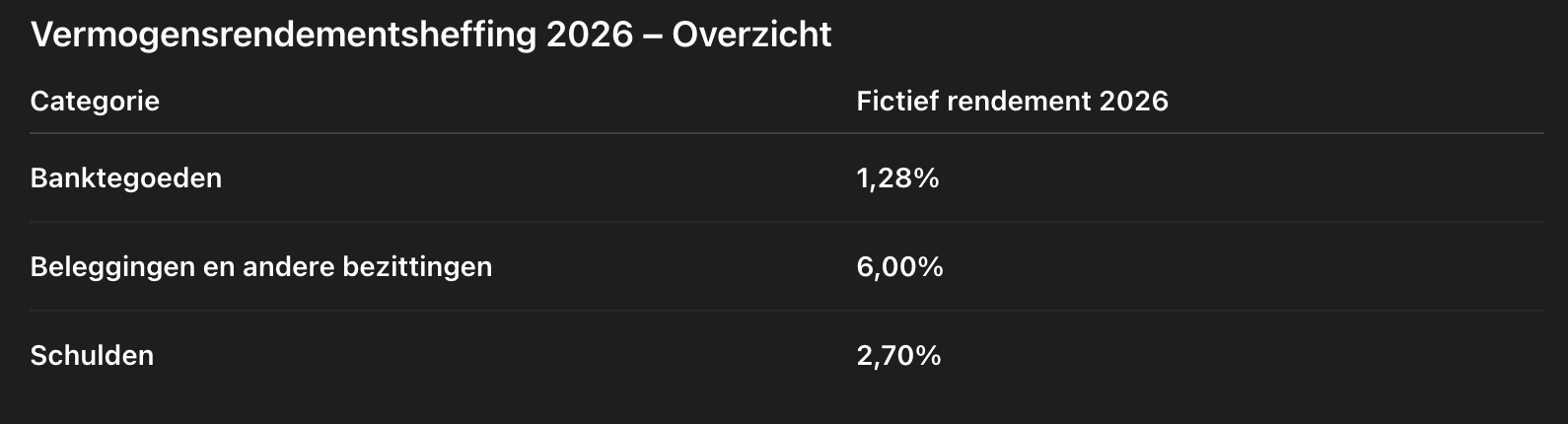

Voor belastingjaar 2026 werkt de Belastingdienst in Box 3 met fictieve rendementen. Het rendement voor beleggingen en andere bezittingen (zoals crypto) is vastgesteld op 6,00%. De percentages voor banktegoeden (1,28%) en schulden (2,70%) zijn voorlopig en worden begin 2027 definitief vastgesteld. Deze definitieve percentages worden gebruikt bij de definitieve aanslag inkomstenbelasting 2026.

Box 3 belasting in 2026:

- Heffingsvrij vermogen 2026: €59.357 per persoon en €118.714 voor fiscale partners

- Belastingtarief: 36 % over het fictieve rendement

- Fictief rendement crypto in 2026: 6 %

Rekenvoorbeeld

Stel je hebt een cryptoportefeuille van € 218.368 en verder geen vermogen in box 3.

Je hebt een fiscaal partner en het heffingsvrije vermogen bedraagt €118.714.

Dus het totale vermogen dat boven de vrijstelling uitkomt is €100.000. Vervolgens rekent men met een fictief rendement van € 6.000. Daarover betaal je 36 % belasting, oftewel ongeveer € 2.160 per jaar.

*Nederland bevindt zich op dit moment in een overgangsregime:

Totdat er nieuwe wetgeving voor box 3 is, waarschijnlijk per 1 januari 2028, rekent de belastingdienst met het fictief rendement. Tenzij het werkelijk rendement lager is (Wet tegenbewijsregeling box 3). Het heffingsvrije vermogen komt te vervallen als je voor de tegenbewijsregeling kiest.

Zakelijk investeren – BV (vennootschapsbelasting en box 2)

Bij investeren via een BV wordt de winst belast in twee stappen: eerst in de BV zelf en eventueel later in privé wanneer winst wordt uitgekeerd.

- Vennootschapsbelasting (Vpb)

In 2026 gelden de volgende tarieven:

- 19 % over winst tot € 200.000

- 25,8 % over al het meerdere

- Box 2 (inkomen uit aanmerkelijk belang)

Als de winst later wordt uitgekeerd als dividend, betaal je hierover box-2-belasting:

- 24,5 % over de eerste € 68.843 aan inkomen

- 31 % over al het meerdere

Rekenvoorbeeld

Bij € 100.000 winst op crypto betaalt de BV 19 % vennootschapsbelasting (€ 19.000).

De resterende € 81.000 wordt vervolgens uitgekeerd aan de aandeelhouder.

Daarover is verschuldigd:

- 24,5 % over de eerste € 68.842 → € 16.866

- 31 % over het restant van € 12.1158 → € 3.769

- Totaal box 2-belasting: € 20.635

De gecombineerde belastingdruk bedraagt dan ongeveer € 39.635, oftewel 39,63 % van de winst. Laat je de winst in de BV staan, dan betaal je alleen de vennootschapsbelasting zolang er geen uitkering plaatsvindt.

Kort gezegd:In box 3 betaal je jaarlijks belasting over het (forfaitaire of werkelijke) rendement op je vermogen.

In een BV betaal je pas belasting wanneer je daadwerkelijk winst realiseert of uitkeert.

2. Hoe werkt zakelijk investeren in de praktijk?

Nu duidelijk is hoe de belasting in box 3 en in de BV werkt, is het interessant om te bekijken hoe dit er in de praktijk uitziet wanneer je investeert via een BV.

Wanneer een BV crypto koopt, worden deze activa opgenomen op de balans. De winst of het verlies wordt bepaald op het moment van verkoop, niet tijdens de periode waarin de koers beweegt. Daardoor kan de belastingdruk in de BV sterk verschillen van de jaarlijkse heffing in box 3.

Belasting bij winst

Zolang de crypto’s in de BV worden aangehouden, gebeurt er fiscaal niets. Pas wanneer de BV de crypto’s verkoopt met winst, wordt dit bedrag belast met vennootschapsbelasting.

Het maakt daarbij niet uit of de winst opnieuw wordt geïnvesteerd of op de bedrijfsrekening blijft staan: zolang het binnen de BV blijft, is er geen box-2-heffing. Wordt de winst uitgekeerd aan de aandeelhouder, dan volgt wel box-2-belasting, zoals uitgelegd in hoofdstuk 1.

Belasting bij verlies

Als de waarde van de crypto daalt en de BV met verlies verkoopt, dan kun je dit compenseren met winsten uit andere activiteiten. Dit kan worden verrekend met de belastbare winst uit het voorgaande jaar of met de winsten uit toekomstige boekjaren.

Dat betekent dat verliezen in de BV fiscaal aftrekbaar kunnen zijn (mits correct ingericht), iets wat bij privébeleggingen in box 3 niet mogelijk is. Er kan wel een maximum gelden voor het bedrag van de verrekening met winsten van de jaren 2022 en verder (Voor uitgebreidere uitleg klik hier).

Daalt de waarde zonder dat er wordt verkocht, dan blijft het verlies ongerealiseerd en telt het fiscaal nog niet mee.

Winst in de BV laten staan of uitkeren

Een belangrijk verschil met privébeleggen is dat je binnen de BV kunt kiezen om de winst niet direct uit te keren. In dat geval betaal je alleen vennootschapsbelasting en kan het resterende bedrag binnen de BV worden herbelegd. Pas bij een latere dividenduitkering volgt de box-2-belasting. Daardoor kan de uiteindelijke belastingdruk worden beïnvloed door de timing van de uitkering.

Samengevat

- In een BV wordt belasting betaald over gerealiseerde winst, niet over waardeontwikkelingen.

- Verliezen kunnen binnen de BV worden verrekend met winst (mits correct ingericht).

- De totale belastingdruk hangt af van of en wanneer de winst wordt uitgekeerd aan de aandeelhouder.

- Zolang de winst binnen de BV blijft, geldt alleen de vennootschapsbelasting.

3. Wanneer is zakelijk investeren interessant?

Heb je op dit moment crypto in box 3 of opgebouwd privévermogen? Dan is het in praktijk zelden fiscaal voordelig om dit over te hevelen naar een BV.

Een BV wordt pas interessant wanneer je met zakelijk vermogen of overtollige liquiditeit in je holding wilt beleggen.

De situaties waarin een BV wél potentieel voordeel biedt:

-

Wanneer je nieuwe winsten realiseert binnen de BV

Dit geldt dus niet voor het overhevelen van oud privévermogen, maar voor investeringen die je direct met BV-geld doet. -

Wanneer je lange-termijn crypto wilt aanhouden met vermogen dat al in de BV staat

Bijvoorbeeld overtollige liquiditeit in een holding die je niet nodig hebt voor bedrijfsvoering. -

Wanneer je verliezen kunt verrekenen binnen de BV

Dit geldt alleen bij gerealiseerde verliezen of wanneer er sprake is van duurzaam waardeverlies. -

Wanneer de belastingdruk in box 3 in de toekomst verder stijgt

Er komt een nieuw box 3-stelsel vanaf 2028. Mogelijk wordt de heffing hoger bij hoge rendementen, maar de exacte regels kennen we nog niet.

4. De voordelen van investeren via een BV

- Geen box 3-heffing: In een BV betaal je geen jaarlijkse vermogensbelasting. Voor crypto in privé geldt in 2026 een fictief rendement van 6%, dat wordt belast tegen 36 %. Dat betekent een effectieve belastingdruk van ongeveer 2,16 % per jaar over het vermogen. Dat bespaar je dus jaarlijks zolang je de crypto in je BV aanhoudt. Maar bij uitkering van de winst is de belastingdruk een stuk hoger en dan hebben we het nog niet eens over dividend uitkering naar privé.

(*Let op: in 2028 ga je waarschijnlijk belasting betalen over het werkelijke rendement. Je leest er alles over in dit blog: Hoe beschermt een BV je vermogen tegen de nieuwe box 3-heffing?) - Verliesverrekening: Binnen de BV kunnen verliezen op crypto worden verrekend met winst uit andere jaren. Volgens de huidige regels mag dat één jaar terug en onbeperkt vooruit, waardoor tijdelijke waardedalingen fiscaal kunnen worden gecompenseerd.

(*Er kan een maximum gelden voor het bedrag van de verrekening met winsten van de jaren 2022 en verder) - Timingvoordeel: Binnen de BV betaal je pas belasting wanneer je winst realiseert. Je bepaalt daarmee zelf het moment waarop belasting wordt geheven. Laat je de winst in de BV staan, dan blijft box 2-heffing achterwege. Pas bij uitkering naar privé volgt belasting in box 2.

Dit geeft flexibiliteit, vooral wanneer je vermogen op lange termijn in de BV wilt laten groeien. -

Compounding effect (met nuance)

Omdat er binnen de BV geen jaarlijkse box-3-heffing plaatsvindt, kan het vermogen in de BV technisch gezien sneller aangroeien door compounding.

Maar hierbij horen twee belangrijke nuances:

-

Het compounding-voordeel wordt pas zichtbaar bij zeer lange aanhoudingsduur, omdat je aan het einde alsnog vennootschapsbelasting betaalt.

-

Hoe hoger de uiteindelijke winst, hoe groter het deel dat belast wordt tegen het hoogste Vpb tarief. Daardoor kan het fiscale voordeel van compounding deels verdwijnen.

Het is voor iedere situatie anders en afhankelijk van:- De hoogte van de belegging

-

De tijdshorizon van de belegging

- De hoogte van het rendement

- De uitkeringsbehoefte (Gedeeltelijke of late uitkeringen en in welke Vpb-schijf je valt)

-

5. Mogelijke nadelen van investeren via een BV

Belasting bij uitkering

Wanneer winst uit de BV wordt uitgekeerd aan privé, betaal je box-2-belasting bovenop de vennootschapsbelasting. Samen kan dit oplopen tot een totale belastingdruk tussen de ~ 40 en 49 %.

Meer administratie

Alle aankopen, verkopen en wallets moeten worden vastgelegd en gewaardeerd. Daarnaast is de BV verplicht jaarlijks aangifte vennootschapsbelasting te doen en een jaarrekening op te stellen.

Controle en documentatie

Banken, accountants of toezichthouders kunnen extra bewijs vragen dat de BV daadwerkelijk eigenaar is van de crypto.

Gebruikelijkloonregeling

Voor DGA’s blijft de gebruikelijkloonregeling van kracht. Dit betekent dat het inkomen van de directeur-grootaandeelhouder aan bepaalde minimumeisen moet voldoen, ook als er in crypto wordt belegd.

6. Wanneer is privé eenvoudiger?

Privé investeren in crypto is vaak de meest logische keuze als je:

-

geen BV hebt en bij aanvang start met privé vermogen

- met kleinere bedragen belegt (een holding brengt jaarlijkse kosten van tenminste 2.000€ met zich mee).

- het simpel wilt houden zonder extra administratie.

Of een BV fiscaal voordeel oplevert, hangt af van jouw situatie. Denk aan de hoogte van je investering, hoe lang je de crypto aanhoudt en of je de winst op termijn naar privé wilt halen. Voor kleinere of kortere posities is investeren in box 3 eenvoudiger en voordeliger, terwijl een BV bij grotere en langdurige beleggingen potentieel fiscaal gunstiger kan zijn.

7. Praktische aandachtspunten voor ondernemers

- Noteer alle aankopen, verkopen en wallet-adressen zorgvuldig.

- Bewaar bewijsstukken van transacties en vastleggingen van bezit (download regelmatig je handelsgeschiedenis en sla deze op).

- Leg vast hoe de crypto’s worden bewaard (walletbeleid).

- Overleg met een accountant over de juiste verwerking in de jaarrekening.

- Houd rekening met veranderingen in wet- en regelgeving rond digitale bezittingen.

Wil je weten wat voor jou fiscaal het slimst is? Laat een adviseur berekenen wat het verschil is tussen box 3 en BV-structuur voor jouw situatie.

Samenvatting

In box 3 betaal je standaard jaarlijks belasting over je vermogen. Alleen als je via de tegenbewijsregeling aantoont dat je werkelijke rendement 0 of negatief was, kan de heffing (aanzienlijk) lager of zelfs nul zijn.

In een BV bepaal je zelf de timing van belasting door het moment waarop je winst realiseert of uitkeert.

Welke optie het voordeligst uitpakt, hangt af van je persoonlijke situatie en beleggingshorizon. Maar met de huidige regelgeving omtrent belastingen is box 3 over het algemeen voordeliger voor de meeste beleggers.

Fiscale regels voor crypto veranderen snel. Wij volgen het voor je.

Van de jaarlijkse box 3-aanpassingen tot het nieuwe belastingstelsel dat in 2028 wordt verwacht: we houden alle ontwikkelingen scherp in de gaten.

Wil je tijdig geïnformeerd worden over de nieuwste regels?

Laat je e-mail achter en ontvang alleen belangrijke updates.

.png?width=500&height=200&name=Logo%20BTC%20Direct%20(2).png)

English

English

French

French

German

German

Netherlands

Netherlands

Spanish

Spanish